车市期中考试之述评

中国汽车技术研究中心日前发布了上半年汽车产销报告。国内汽车累计产销量分别以847.22万辆和718.53万辆,及较去年同期分别累计增长44.37%和30.45%高增涨率,继续保持着全球第一的市场地位。

然而亮丽的数据背后却难掩景气回落的隐忧。事实上,自今年4月以来,国内汽车销量已经连续三个月环比下滑,库存亦从2月的41天节节上升至6月的55天,部份经销商的库存已达到A1.8左右,并继续向08年末的峰值靠扰。

对于上述看似矛盾的一组现像,业界人士及券商分析称,以3周中长周期来看,保有量相对偏低依然是驱动中国汽车需求持续增长的核心动力,因此,2010年中国汽车销量的增速仍有望达到20%。而由于“产能”———“需求”增长速度之间存在明显差异,短期来看,生产B级车及SUV大排量高档车型的车商的盈利空间将更大,而此两类车型的销量与居民财产性收入、房价、上证指数等综合类经济指标之间的关联度也更为密切。

“2010年汽车销量增速过20%”

根据此次数据发布机构中国汽车技术研究中心主任赵航的分析,尽管目前车市出现了销量同比增幅逐步放缓的趋势,同时今年年底购置税减征等政策或将退出,会进一步刺激消费者年底提早购车,因此今年三季度汽车市场将有小幅小滑,然而至四季度产、商在充分协调了生产线生产能力、市场需求和库存之间的关系后,销量还会出现反弹。

对于上述观点,中信证券分析师李春波持相同意见,在纵观今年上半年车市走向后,其依然保持着“2010年汽车销量增速过20%”的判断。根据其预测,1-6月汽车旺销,已经为全年市场增长奠定了良好的基础。未来如果宏观经济不出现大的问题(例如国内钢材价格继续保持现有价格水平),则下半年汽车需求仍有望维持相对较高水平。预计国内汽车全年销量有望超过1670万辆,销量增长接近23%。其中轿车销量增速将在 20%-25%;重卡销量增速有望接近40%。而M PV、SU V市场复苏,需求显著提升,预计全年销量增速分别接近53%、61%。

二三线城市购买力加速提升

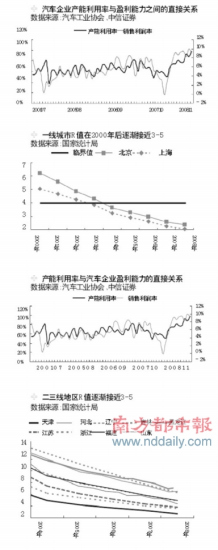

根据招商证券、国泰证券等多家券商的分析,在2-3年的中长期内,中国汽车需求持续增长的原动力依然来自国内汽车保有量偏低的事实。而与2000年前后起步,在2003年前后已经突破购买临界值的北京、上海、广州等一线城市相比,目前江苏、浙江等二线甚至三线省份和地区的购买力在08年前后也开始有了加速提升的趋势。

根据经济理论及国际轿车市场的发展历史,一个国家乘用车市场的中长期发展趋势主要是由R值决定的。R值是车价与该地区人均G D P的比值,R值达到3-5时轿车开始大规模进入家庭。中国经济快速增长阶段,人均G D P收入水平显著提升,随着车价逐渐下降,消费者对于汽车的购买能力明显提升,更多的人群正被卷入汽车消费的洪流。其中一线地区在2000年前后R值开始接近5,二三线地区多个区域R值正逐渐接近 3-5,中国消费者对汽车购买力持续快速提升。另一方面,中国汽车人均保有水平仍不足50台/千人,明显低于发达国家和主流发展中国家(详见附图)。

正因上述客观经济因素的存在,中信证券李春波认为,汽车将持续广泛的进入中国家庭,在宏观经济相对平稳运行的条件下,未来3年,汽车市场仍有望维持10%-15%的需求增长。

中高端车企业盈利更可观

除了对于汽车市场将持续增长的预判外。业内分析人士还指出,产能与需求之间的动态平衡关系将成为左右企业盈利的关键。

中国汽车企业在过去十年中,一直处于一个周期中,而汽车行业的周期属性则由产能和需求之间的增长速度差异来决定。当需求增长更快时,行业处于供不应求阶段,价格水平较高,企业盈利能力较好。这将导致企业加快投放产能,而一旦产能增速高于需求增速时,行业处于供过于求的阶段,价格水平较低,企业盈利能力下降。

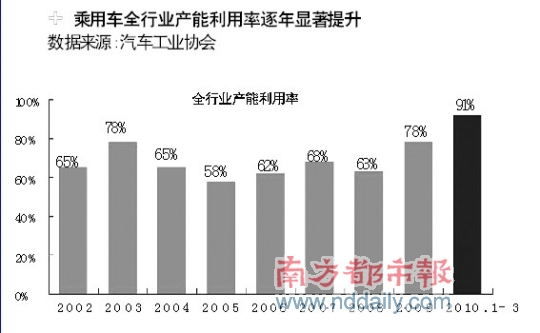

目前国内企业正处于产能建设增长而需求缓步提升的阶段,整体盈利水平将有所下滑,而资本实力、企业规模、产品种类决定的不同的企业之间的差距也正在扩大。中国汽车需求在过去的10年间增长了6.4倍,销量由1999年的184万辆增长至2009年的1364万辆。与之同步,汽车行业的需求和产能之间的震荡也在增长。其中,产能利用率体现了汽车行业供给和需求之间的变化关系,其与汽车企业的盈利能力直接相关。(详见附表)

数据表明,产能利用率高于70%,企业盈利能力较强;产能利用率低于60%,企业盈利能力偏弱。产能利用率变化会导致汽车企业产品销售价格的调整,从而影响企业盈利能力。市场需求偏强时,产能利用率较高,整车厂商没有动力主动降价,企业的价格水平和盈利能力均维持较高。反之,当市场需求偏弱时,产能利用率较低,整车厂商主动降价以保证产能利用率,价格水平下降导致企业盈利能力降低。

因此从上述分析结果来看,未来B级车及SU V大排量高档车车商的盈利空间将更大,而根据中信证券一份半年投资报告得出的结论,中高端车对汽车企业盈利贡献较大,预计需求维持相对高位。其销量增速与宏观经济预期,居民财产性收入、上证指数、房价等参数相关度较高。其中,“未来如果宏观经济没有显著下滑的情况,B级车销量增速有望维持在10%-20%的稳定增长区间。”

新闻分析

大规模扩产致使竞争加剧

除了销量及盈利率的总结、预测外。2010年上半年汽车企业间探讨最多的当数“建厂扩能问题”。事实上,在经历了年初的一轮建厂投资热及年度目标发布后,7月的车市已经出现了两种截然相反的市场状况。部份企业的部份车型依然持续热销,甚至出现等候名单过长、加价提车等状况;而另一部份企业的产品则已经出现了库存压力。“现在部份自主品牌经销商的库存已经超过了1.8”,一位业内人士透露。

2009年乘用车行业产能利用率超过78%,接近2003年景气水平,2010年第一季度,行业产能利用率持续提升至91%,上海大众、上海通用、东风日产、东风本田等主流乘用车企业产能都已经接近或达到饱和,部分企业产量已经高于设计产能。而从释放产能及建厂扩能的计划来看,合资公司中高端车产能释放趋向“稳重”。除一汽大众新建的成都工厂、上海大众南京工厂、东风日产新建花都工厂外,合资公司新建的工厂鲜有能在2012年之前大规模投产的。主流企业更多通过技术改造、调整生产节拍等方式提升产能规模。

与之相对,比亚迪、吉利、奇瑞(配置 图库 口碑 论坛)、长安、江淮、上汽等自主品牌企业则纷纷推出了接近或超过50%增速的生产计划。从更长时间内看,低端自主品牌近年来的新进入者较多,而市场容量增速有限,车厂对市场份额的争夺可能加剧,企业的产能投放和扩张进程难以放缓。

对此,中信证券李春波在一份研究报告中指出,“综合考虑中高端汽车产能投放进程,预计以通用、大众、丰田为代表的合资企业盈利能力有望维持较强。”因为从市场占有率来看,上述公司在全球的市场占有率均在10%左右,而其在华份额仅为5%左右。而考虑到新品研发、成本协同等效率,有望获得更多的市场份额。

事实上,在大众品牌在华旗舰车型CC投放市场前夕,一汽大众内部人士就曾对媒体直言,大众总部选择将CC在此时进行国产,主要是为了给大众华南战略提供产品支撑,而C C主打市场正是华东、华南两个大区。“对CC而言,一汽大众不考虑利润,只想要长江以南的市场份额。”

南都记者 林憬文 实习生张莹莹