全面收购骏威 广汽启动H股整体上市

历经8年的广汽整体上市之路近日终获新进展。1月22日,广汽集团与骏威汽车有限公司(0203.HK)发出联合公告称,已于2010年1月19日向香港联交所递交新上市申请,将以介绍形式在香港联交所挂牌,并以新上市的股份为对价全面收购香港骏威。一旦该方案获批,交易完成后,未来骏威汽车将不复存在,广汽集团将取代骏威汽车成为上市主体,实现广汽集团在H股的整体上市。

广汽此举同时也击破了此前坊间传闻的借长丰壳上A股,而广汽原本的同步发行A股、H股的想法可能已调整为先保证发行H股。

“借壳长丰”不攻自破

广汽集团全资子公司中隆投资有限公司是香港骏威的主要股东,它与其一致行动人士直接和间接持有香港骏威已发行股本约37.9%,此次须回避投票。虽然本次表决是否通过完全取决于小股东的决定,影响该决定则在于广汽给出小股东多少溢价,但分析人士普遍认为,广汽迈出了整体上市的关键一步。

对此,广汽集团内部人士并不吃惊,据透露,早在2009年11月召开的广汽临时股东大会上,便通过了广汽发行H股上市和换股整合骏威汽车的议案。

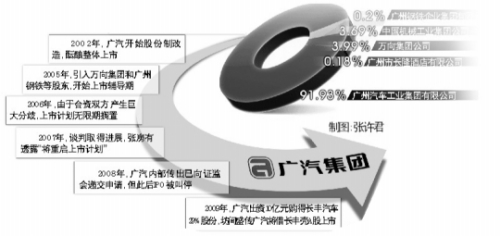

广汽集团意欲整体上市的大幕从2002年前便拉开了,当年,广汽开始了股份制改造,股改成功,2005年7月,广发证券开始对广汽进行上市辅导。按照其整体上市计划,旗下广汽本田、广汽丰田、广汽日野、骏威客车以及相关汽车零配件资产将一并打包上市。

然而2006年6月,广汽董事长张房有表示,广汽上市计划无限期搁置。当时,业内普遍分析,广汽集团的优质资产主是广汽丰田、广汽本田两家合资企业,其掌握50%的股份,谋划整体上市时,与合资方的巨大分歧,使上市计划受阻。广发证券分析师透露,合资方在上市中没有得到多大益处,还要承担披露信息义务,对广汽整体上市加以制约。

峰回路转,广汽集团高层亲自率队在2008年前往日本,与合资方洽谈。但就在初步取得合资方支持时,2008年9月,中国证监会暂停了IPO,使得广汽集团的上市再度扑朔迷离。而2009年5月,广汽出资10亿元购得长丰29%的股份后,广汽借长丰壳上市的说法沸沸扬扬。

“此次广汽集团借骏威在H股整体上市,令外界传闻的广汽集团借长丰壳A股上市不攻自破。”一位自广州标致时代就任职于广汽集团的内部人士称。另一位广汽长丰人士更是表示,对广汽而言,长丰的“壳”太小。而据广汽集团内部人士明确表示,在H股融资平台打通后,会视市场情况考虑回归A股,但肯定不会借壳长丰汽车。

介绍上市:上市大于融资诉求?

针对广汽以“介绍形式”而非IPO方式上市,深圳某上市公司证券部主管称,IPO融资额一步到位,但涉及的费用高,时间长;而介绍上市相对程序简单,费用也较低,但先是在交易所挂牌,成为上市公司,再考虑融资和资产注入。

国都证券汽车行业分析师徐才华称,介绍形式并不常见,省掉了公开招股的程序,只要对价合适,得到小股东的支持,股东大会投票一般都会通过。介绍上市后,监管部门获批,广汽的股份可上市流通,实现广汽在H股的整体上市。

不过,广汽介绍上市的方式是否影射其上市诉求大于融资诉求?

对此,业界有两种不同的声音,一是,“广汽不缺钱”。二是,“上市,融资肯定是最大目的,还有就是市场化”。一位广汽长丰内部人士称,“广汽如果是小富即安,现在的确不缺钱,但一旦要跨国收购,肯定需要融资。”另一位广汽合资品牌人士透露,2009年广汽的财务报表利润是120亿,但广汽集团新上项目增多,尤其是广汽自主品牌,资金缺口依然不小。尽管目前换股比例尚未公布,但考虑到股本构成,广汽这次换股规模预计不会超过日后发H股的30%。

在国内车企排名中,广汽目前排名第六。西南证券汽车分析师称,其整体上市融资后重组并购,其在国内汽车业的江湖地位或将改变,有望杀入前五阵营。

本报记者 雷敏

支 持

好文章

枪 稿

雷 人

无 语

标题党

|

不支持Flash

|

更多相关新闻

- 广汽整体上市花落香港 方式具有标志意义 2010-01-25 14:50:24

- 广汽向联交所提上市申请 整体上市帷幕拉开 2010-01-22 11:18:46

- 广汽本田自主品牌首款车型上市时间延后 2010-01-18 09:40:05

- 广汽本田 “理念”A0级小车明年上市 2009-11-26 08:55:03

- 曾庆洪:广汽集团上市工作正在进行中 2009-11-24 10:32:19

- 广汽集团宣布将加快推进整体上市 2009-11-24 07:20:45

- 广汽日野700系列重卡上市 售价34万至60.2万 2009-09-25 09:24:22

- 广汽丰田骏龙店凯美瑞运动限量版上市(图) 2009-09-14 08:03:05

- 广汽集团高层欲赴日本谈判 整体上市悄然加速 2009-09-09 10:31:06

- 广汽本田新奥德赛重庆上市 私人订单比例上升 2009-09-09 08:10:47