王传福旗下的比亚迪和比亚迪电子双双公布第三季度业绩。其中,比亚迪净利暴跌近9成,比亚迪电子净利也大降逾4成。但令投资者困惑的是,比亚迪大跌7%,但比亚迪电子却暴涨了13%。

新浪港股讯 10月30日消息,王传福旗下的比亚迪和比亚迪电子双双公布第三季度业绩。其中,比亚迪净利暴跌近9成,比亚迪电子净利也大降逾4成。但令投资者困惑的是,比亚迪大跌7%,但比亚迪电子却暴涨了13%。到底发生了什么,为何比亚迪电子和比亚迪走出完全不同的走势?

比亚迪净利暴跌9成,遭投资者纷纷看衰

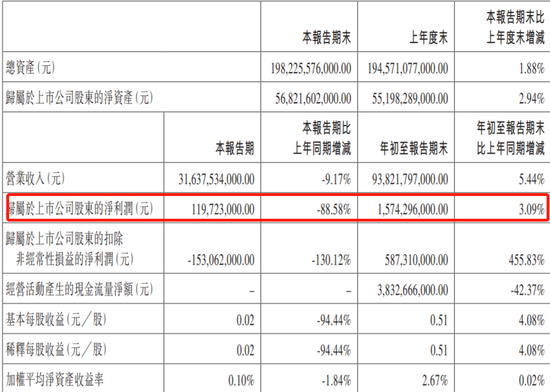

今日开盘,比亚迪股份在香港暴跌9%,截至发稿,比亚迪跌7%。昨日比亚迪公布第三季度业绩,财报显示:财报显示,三季度营收316.37亿元,同比下降9.17%,归属于上市公司股东的净利润1.19亿元,同比下降88.58%。

更让投资者失望的是,比亚迪预计,其2019年全年净利润为15.84亿~17.74亿元,这意味第四季净利润的增长更是微乎其微。而公司前三季度就已经实现了15.74亿,这相当于公司第四季度几乎无盈利。

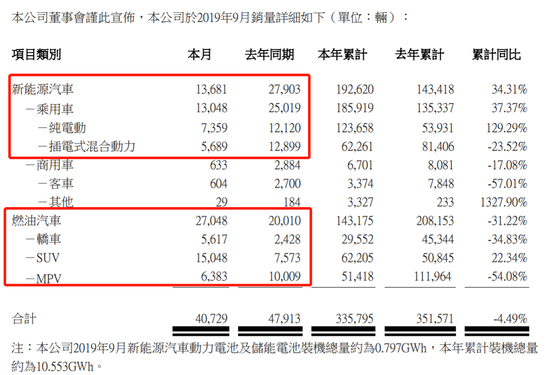

不仅如此,根据比亚迪销量快报,其9月份新能源车销量仅为13681,同比暴跌50.97%,连跌三个月,且跌幅再次扩大,跌幅远超行业平均水平。

对比亚迪来说,雪上加霜的是其市场份额的下滑。数据显示,比亚迪在新能源车领域,2月份的市场份额为30.12%,而9月份已经下滑到21.11,跌幅达三成之多。

作为国内新能源领域的带头大哥,比亚迪老板王传福,多次公开呼吁国家明确禁售燃油车时间。但具有讽刺意味的是,现如今燃油车成了比亚迪的顶梁柱和救世主。

最近半年,比亚迪燃油车销量连续攀升,9月份甚至达到同比上升35.17%的涨幅。燃油车销量占到比亚迪整体销量的66.41%。关键时候,以新能源汽车闻名的比亚迪,销量却要依靠燃油车来支撑。

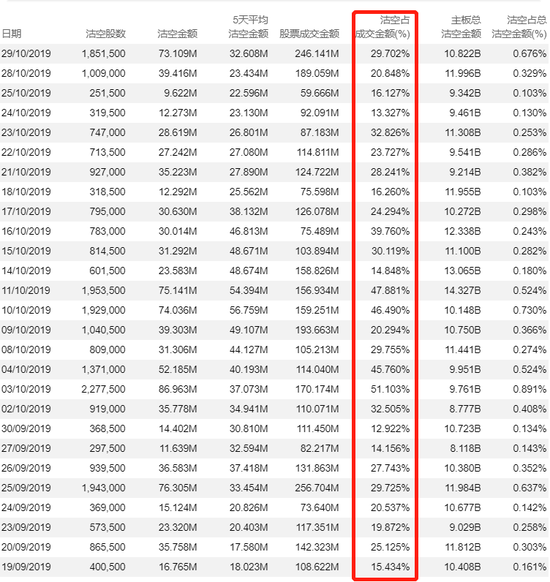

如此大的业绩暴雷,投资者集体看衰,纷纷抛售比亚迪股份。最近2个月公司的股空率一直居高不下。根据富途实时数据,小摩减持46万股,瑞信减持34万股,内地聪明资金减持10万股。

为何比亚迪业绩暴雷?

比亚迪如今的困境,跟国家新能源政策补贴退坡,有直接关系。一方面,比亚迪的销量受到国家补贴的直接影响。今年上半年比亚迪新能源汽车的月均销量约为2.42万辆,而补贴新政开始后,其销量迅速下滑,7月、8月、9月分别为1.65万辆,1.67万辆和1.36万辆。

另一方面,比亚迪的大部分净利润都靠补贴。根据2018年财报,比亚迪获得20.73亿元补贴资金,约占净利润的75%。2019年上半年比亚迪获得7.09亿元补贴资金,占当期净利润的48.76%。

根据工信部在10月份发布的新能源汽车补助资金公示,经过测算,比亚迪平均每辆车补贴金额在11万多。

从上面的数据就可以看出,比亚迪对于补贴的依赖程度有多深,它还是那个“温室的花朵”,抗风险御寒冬的能力有待加强。

随着国家补贴退坡政策的推进,未来比亚迪在销量和净利上将双双承压。失去了“补贴温室”的保护,比亚迪能否抗衡来势汹汹的特斯拉?这让人很担心。

随着上海工厂的建成投产,特斯拉国产化进程加快,未来特斯拉对自主品牌新能源车企的冲击会越来越大,留给比亚迪们的时间已经不多了。

比亚迪电子净利下滑4成,但股价暴涨13%

和比亚迪同时公布业绩的,还有王传福旗下的另一家公司,那就是比亚迪电子。前三季度业绩显示,该集团于期内营业额为383.99亿元人民币(单位下同),同比增长30.19%。毛利为26.12亿元,同比减少19.09%。母公司权益拥有人应占溢利为10.26亿元,同比减少43.04%。每股基本盈利为0.46元。不过,虽然净利下滑43%,比亚迪电子却被炒疯了,截至发稿,比亚迪电子暴涨13%,发生了什么?

根据公司前三季度业绩以及中期业绩,公司净利虽然大跌43%,但考虑到上半年公司实现5.8亿的净利,公司第三季度单季度便实现了4.5亿的净利,反弹幅度还是很大的。

而比亚迪电子第三季度净利大幅反弹,也获得了投资者的认可。在经纪商持股中,瑞银大幅买入200万股,德意志银行买入88万股,不过,内资聪明资金却减持了27万股。

公开资料显示,比亚迪电子主要业务是为手机制造商制造和销售手机组件(主要包括手机外壳及手机键盘)及模组,是华为重要的供应链生产商。9月9日,由长沙比亚迪电子有限公司生产的首批华为手机正式下线,在伟创力退出后,比亚迪电子正式取代伟创力成为长沙“超级工厂”新主人,承担起华为第二制造中心的代工重任。

中信证券表示:公司主业为智能手机结构件及组装代工,近期在国内大客户的国产替代趋势下有望在收入端显著受益代工订单的转移,并后续有望在利润端受益结构件毛利率回升带来的改善,此外公司已切入北美大客户核心产品项目,我们看好公司2020年业绩的改善,首次覆盖,给予“买入”评级。

国内端,主要关注大客户国产替代趋势下的手机及基站代工订单转移。1)手机业务,公司承接国内大客户原属伟创力的组装代工产能,2018年组装约3000万部,2019/20年有望分别增至6000/7000万部,对应收入增量达数十亿元;此外,业务协同下,公司在国内大客户手机机壳/中框的份额亦有望提升,虽增速不及代工业务,然毛利率(约15-20%)远高于代工(1%),对毛利增量贡献达数亿元。2)基站业务,新增国内大客户5G基站的代工及部分零部件业务,预计单机价值量可达1万元,收入增量有望接近10亿元。

海外而言,北美大客户多年耕耘切入核心产品,有望带来百亿收入增量。公司切入北美大客户供应链,从配件、周边产品到近期承接核心产品项目,我们推测大概率为iPad的组装代工及金属背盖。我们估算核心产品单机价值量(含带料采购)约250美元,相关业绩有望于2020年落地,贡献的收入增量有望达百亿量级,毛利率有望优于安卓水平,打开未来更大合作空间。

利润端,手机结构件毛利率有望回暖,显著改善盈利水平。2018H2至今公司毛利率下跌主要源于手机行业负增长、金属结构件竞争加剧,叠加贸易摩擦影响国内大客户手机出货。我们认为,2019H1金属结构件竞争格局开始转好,尾部厂商逐步出清,后续国内大客户手机出货量有望逐渐恢复,2020年5G换机潮更有望拉动手机行业整体回暖,公司毛利率有望触底回升,盈利水平可期改善。

更多汽车资讯,涨知识赢好礼扫描二维码关注(auto_sina)